▲商辦、廠辦、零售等類型資產的租金收益率對房東來說更能確保5年內的較穩定租金收益,係相對穩健的投資工具。

圖片來源:SHUTTERSTOCK

2022年疫情反覆未歇,再加上氣候變遷,戰爭影響及原物料短缺造成的供應鏈問題,全球物價開始上漲有感,各國不得不開始採取貨幣緊縮來因應高物價。隨著全球央行接連升息的步調,美國一如先前預期仍採鷹式升息法來對抗高居不下且年增8.3%的通膨壓力,在9/22宣布升息3碼,利率區間來到 3~3.25%,將美國因為兩年前Covid疫情的幾近零利率,在三季之內升息了12碼,升息力道之猛,也連帶影響其他各國央行升息決策。

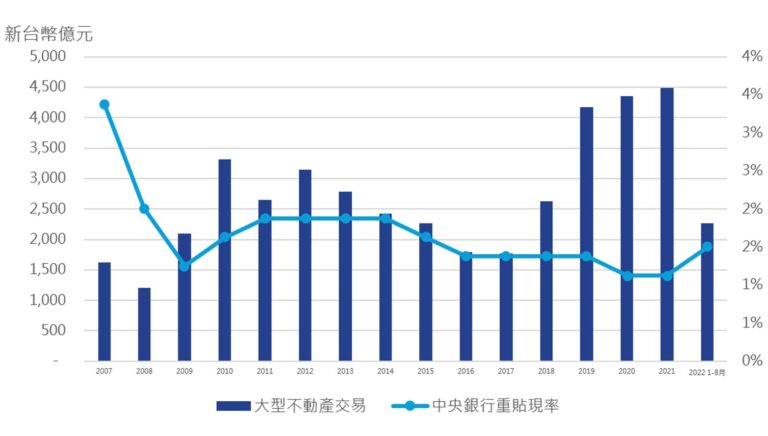

考量到整體經濟情勢及通膨壓力程度,台灣央行也如大眾所預料的,在9/22決議升息半碼,重貼現率來到1.625%,回到2015年的水準。升息除了資金成本加重之外,投資人對於最低收益率的要求也將同步提高,拉長交易決策時程,進一步影響交易量。很明顯的,台灣不動產市場已經受到影響,除了房屋買賣移轉棟數不如去年同期、商用不動產及土地交易金額也大約是去年同期的82%,加重的資金成本確實影響到買方追價意願及出價速度。

▲中央銀行重貼現率與大型不動產交易金額 (2007-2022) (點擊圖片可放大)

資料來源:中央銀行/高力國際整理

備註:大型不動產係指全台商用不動產+土地交易金額總計

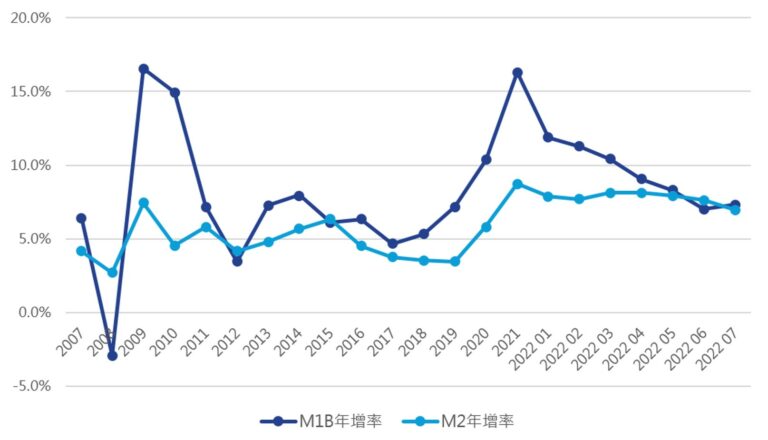

政府鎖緊資金水龍頭,貨幣供給年增率明顯降溫

隨著近年全球經濟局勢轉變,美中關係矛盾帶來的台灣製造業紅利,再加上Covid疫情導致的全球供應鏈重整,各國對於台灣科技業需求大增,國內外廠商紛加碼在台擴廠及置產,搭配台灣史上最低利率及充沛的市場游資,投資人追捧競價,不動產市場迎來一波「價格揚升,交易量增」的榮景,2021年除了買賣移轉棟數來到34.8萬棟,大型不動產交易也達4,491億元新高。市場資金的充沛可從台灣的M1B與M2年增率窺見,兩者從2018年一路走揚,到2021年的時候分別來到16.3%與8.7%的歷史新高點,但隨著各國接棒升息影響熱錢流動方向,台灣貨幣供給年增率明顯反轉向下,到2022年7月,M1B年增率已降至個位數水準到7.4%,市場資金水龍頭明顯拴緊。

▲貨幣供給年增率(2007-2022)。 (點擊圖片可放大)

資料來源:中央銀行/高力國際整理

穩健商用不動產收益仍是通膨及高投資風險下的選項

升息循環階段下,投資人的資產如何有效配置?該如何選擇合適的投資工具創造現金流?「握有現金靈活運用」抑或「尋找穩定收益的投資管道」已是許多人共同疑問及迷思。現金為王派的人普遍認為全球經濟走弱態勢明顯,今年及明年偏悲觀,而台灣股匯雙跌,再加上物價高漲壓縮消費者支出空間,房貸利率漲將加重資金成本,不如身邊握有現金以因應未來突發狀況;另外一派則會比較銀行存款利率與投資報酬率,五大銀行1年期存款利率目前為1.191%,而通常投資管道可分股市、債市及房市,台灣10年期政府公債雖隨著升息也有所調升,目前來到1.84%;股市方面,今年全球局勢引發金融股市震盪,加權股價指數從1月份的18,233點逐月下滑至8月的15,117點,市值由新台幣54.8兆跌至47.1兆。因此相較於台灣的股市高風險及債市低收益,不動產投資賺取穩定租金收益仍成為另外的穩健選項。

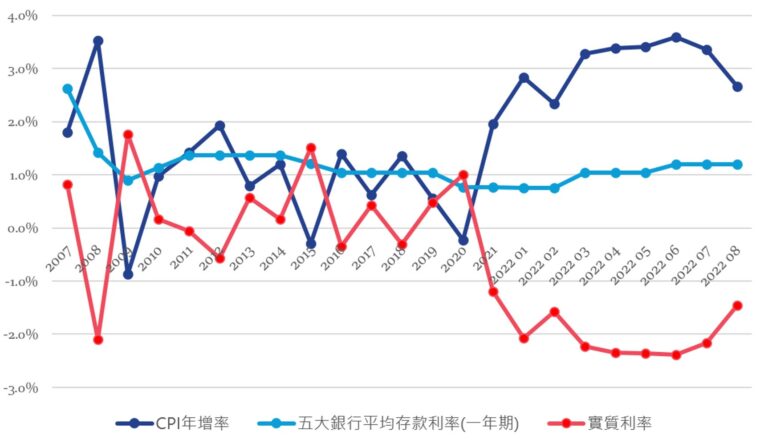

「升息」與「負利率」的十字路,投資策略應轉彎,商用不動產穩健首選

這波全球高居不下的通膨,尤其歐美國家動輒7~9%的CPI年增率,升息手段也較為激進,相對亞洲國家控制在1~3%的CPI年增率,升息腳步也較溫和,但同樣都會面臨實質負利率的問題, 2022年起在全球通膨浪潮下,台灣實質利率變為-2.4%~-1.5%,資金如何從銀行帳戶中轉為更有效的投資利用,變成置產族一大課題。

相較台灣的股市高風險及債市低收益的情況,台灣商用不動產市場穩健,商辦、廠辦、零售等類型資產的租金收益率依區位不同大約維持在2%~3.5%之間,廠房及倉儲物流更可以來到3.5%以上的收益率水準;台灣多數企業體質佳,營運韌性強,通常租約5年起跳,對於房東來說更能確保5年內的較穩定租金收益,係相對穩健的投資工具。

2022已要接近尾聲,而大眾也普遍預期台灣仍維持緩步升息速度,除了投資者資金成本加重外,也同步拉高投資人對於報酬率的要求,隨著央行重貼現率達1.625%,壽險業的要求報酬率也從上一次的2.47%拉高到2.595%,也預期他們將保留再次升息的空間,此勢必增加物件尋覓難度,影響交易速度、交易量與交易區域版塊,因此在升息浪潮下,不動產投資策略將會更為靈活,除了精華區土地及商辦之外,外縣市帶租約且收益率高的廠辦、廠房或物流中心,以及適合興建物流倉儲或資料中心之工業土地等產品,會更受矚目。

資料來源:主計處、中央銀行 / 高力國際

➤ 關於 高力國際 董事總經理 劉學龍