▲在未來 1~2 季內,通膨壓力仍會迫使聯準會持續推進鷹派貨幣政策的方針難見轉向。 圖片來源:M平方

今年以來,聯準會鷹派升息策略使美國房市出現明顯放緩。本文將藉由聯準會貨幣政策動向分析美國房市走勢,並推估購屋市場冷卻後,租金上漲壓力何時能隨之出現緩解,幫助通膨降溫、升息立場轉向。

9月 FOMC 會議持續傳達鷹派立場

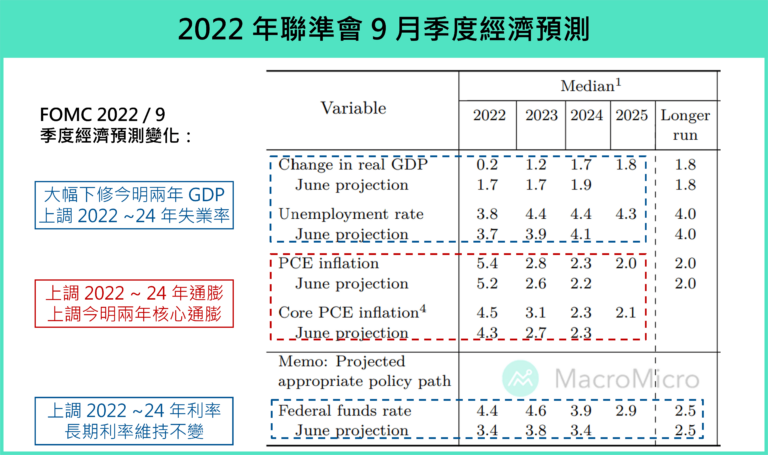

9 月 FOMC 會議聯準會票委全員同意升息 3 碼,將政策利率調升至 3.00 ~ 3.25% 區間。而聲明稿變動不大,主要將 7 月新增消費支出與生產端出現放緩措辭,變更為 Q3 消費支出與生產適度增長,以此重申將強力承諾(strongly committed)使通膨回落至 2% 目標不變。

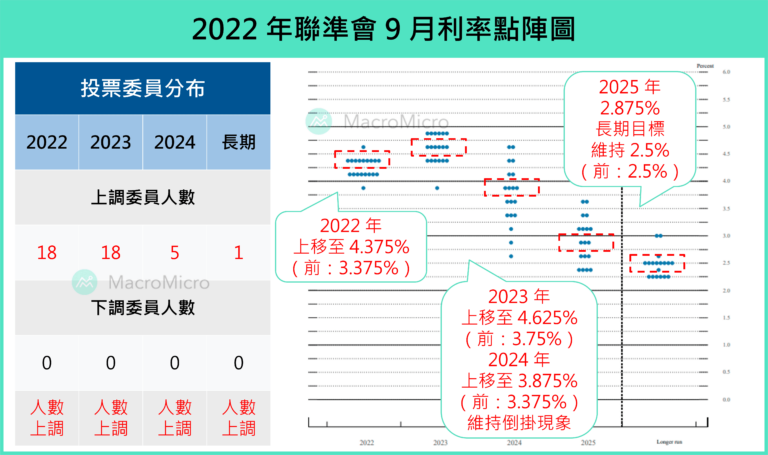

本次利率點陣圖極為鷹派,2022 年利率再度大幅上調至 4.375%,顯示全年升息次數將高達 17 碼,暗示 11 月尚有繼續升息 3 碼以上的空間,並降低市場對於年底前利率邊際放緩及明年降息的預期,預估利率需要維持高檔約莫 2 年,直到通膨放緩後,才逐漸轉向。

▲資料來源:M平方整理 (點擊圖片可放大)

此外,9 月經濟預測報告(SEP)顯示聯準會認為通膨超乎預期、加速升息影響下,美國經濟增速短期將放緩至衰退邊緣,並且將有三年時間落在長期平均以下,而貨幣政策短期仍將維持以鷹派控制通膨的態度。

在貨幣政策緊縮調控與全球持續逆風中,就業市場失衡的狀況稍見改善,近期 JOLTs 職位空缺率、非農新增就業人數陸續見到放緩,票委們預見美國經濟在今年和未來幾年將以低於趨勢的速度增長,而一段低於趨勢的 GDP 增長將有助於減輕通膨壓力,並為持續實現聯準會最大就業和價格穩定目標奠定基礎。

整體來看,9 月 FOMC 會議傳達「控制通膨為首要目標,並且可以用經濟去換取」的鷹派態度不變,近期票委談話亦持續強調使用經濟數據為貨幣政策路徑依據的看法以收攏升息預期。在 9 月非農數據與聯準會會議紀要發布後,FedWatch 11 月升息 3 碼機率突破 8 成,全年升息 17 碼機率來到最高。

緊縮環境壓抑美國房市供需,房價漲幅放緩

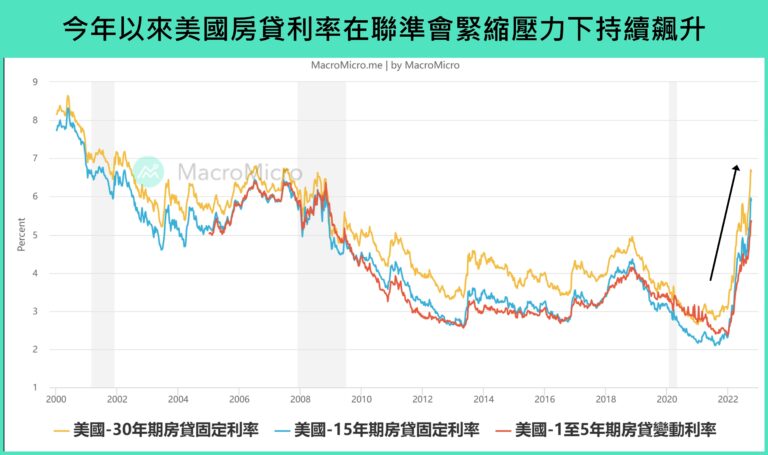

而在聯準會持續緊縮並推動市場預期貨幣政策鷹派立場下,美國 30 年期固定房貸利率已從年初 3.22% 飆升至 6% 以上,不論是購屋民眾、租屋民眾或是建商,均面臨長端利率上行壓力,使美國房市迅速放緩。

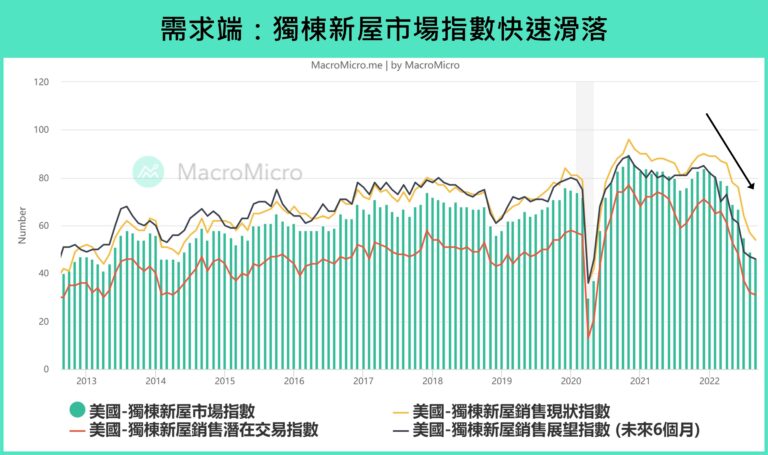

首先觀察需求端,9 月美國獨棟新屋市場指數及 8 月新屋銷售分別為 49、68.5萬套,成屋銷售則降至 480 萬套,皆回落至 2020 年 7 月水平以下。成屋庫存亦從低位重新開始堆積,8 月成屋庫存月數已回升至疫情期間水準,顯示金融環境緊縮對房市需求端的壓抑效果顯著。

備註:成屋庫存月數即「待銷售數量/當月已銷售數量」,代表成屋庫存平均須去化的月數。

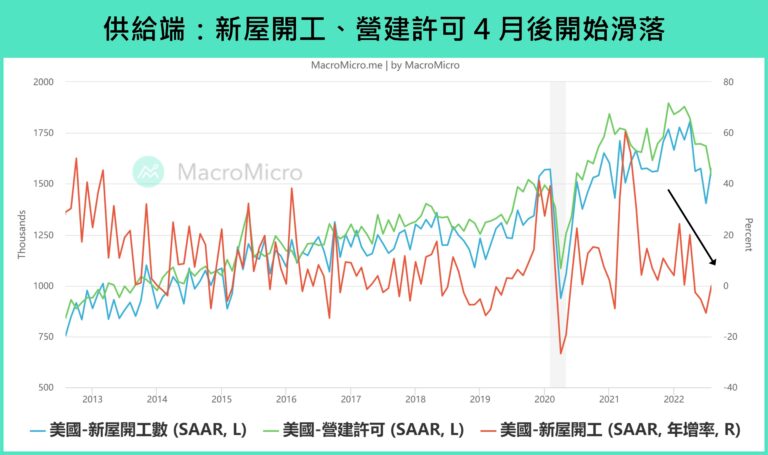

需求受到影響與庫存的逐步堆積,也導致供給端開始跟進調整,今年 4 月數據創高後,美國營建許可、新屋開工已陸續放緩至 8 月的 154.2、157.5萬套,建商投入新建案意願也轉趨保守。

從歷史經驗來看,當美國成屋銷售出現趨勢性下滑,通常會伴隨房價中位數年增放緩。當前緊縮背景下,房貸利率迅速走揚導致房市供需雙雙受到壓抑,使美國房價年增率冷卻,加以聯準會表態年底前尚有 5 碼升息空間,並預估利率需要在高檔停留約 2 年,預估房價漲勢將持續受到壓抑。

結論:租金上漲壓力最快到明年初才可見緩解,年內鷹派貨幣政策難見轉向

綜觀美國貨幣政策及房市對經濟的影響, 8 月 CPI 主要仍由佔比最大、約 30~40% 的房屋項目推升,月增 0.72%(前 0.47%)、年增 7.83%(前 7.36%) 再創高,其中細項「所有權人約當租金(Owners’ equivalent rent, OER)」更是當前聯準會最關注項目,租金上漲壓力緩解將對通膨降溫有重要影響。

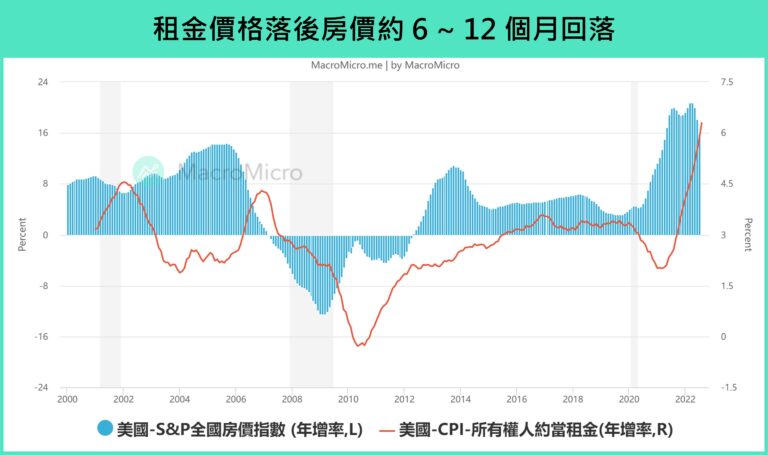

由於租金價格轉折通常落後房價約 6 ~ 12 個月才會浮現,房價增幅於今年 Q2 起出見到顯著放緩,預計房租壓力緩解最快也將於年底後浮現,根據聯準會理事 Waller 預估,房租價格最快將於明年初才會因新租約簽訂而緩解,因此可以預計在未來 1~2 季內,通膨壓力仍會迫使聯準會持續推進鷹派貨幣政策的方針難見轉向,並持續打壓房市,直到明年上半年伴隨著租金的回落,才有望逐步浮現支撐動能。